时间: 2020-01-15 10:21

来源: 中国固废网

作者: 顾春雨、王妍、张晓娟

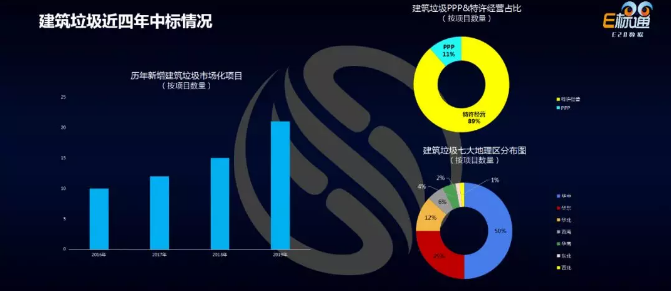

建筑垃圾这个事并不好干,温老师在上午也有所探讨,上海建筑垃圾偷偷倾倒到苏州的事件,促成了上海环境在上海的建筑垃圾项目落地。这是我们从E标通关注到的建筑垃圾市场化项目,数据显示近两年建筑垃圾市场化项目逐渐提高(见左图),很多建筑项目是由B方阵这样的地方政府平台公司操作,我们无法监控到它的价格或者商业模式。建筑垃圾PPP项目比例非常低,大概89%都是采取特许经营的方式,因为建筑垃圾更多是资源化的收费模式,较少采用政府补贴(见右上图)。

建筑垃圾市场化项目主要发生地在华中、华东,其次是华北(见右下图),我们会继续关注建筑垃圾、装修垃圾对固废行业增量的补充项目,我们相信中间的机会非常大。这是第一部分,主要讲行业。

固废市场竞争格局

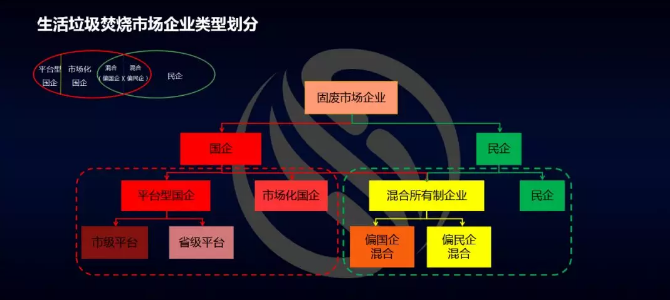

到企业端来分析,今年最大的热点是什么?国jin民tui,我们专门分析了企业的状况,我们把所有的企业所有制分为民企以及民企中逐渐引入国企的民企(偏民企混合),当民企所有权、控制权逐渐向国资转移的时候,我们把他定义为偏国企的混合,如启迪环境。在国企中间包括地方的国资委直接控制的,地方的公用事业专营体制下的平台型国企,也包括省级平台型国企以及纯市场化的国企。

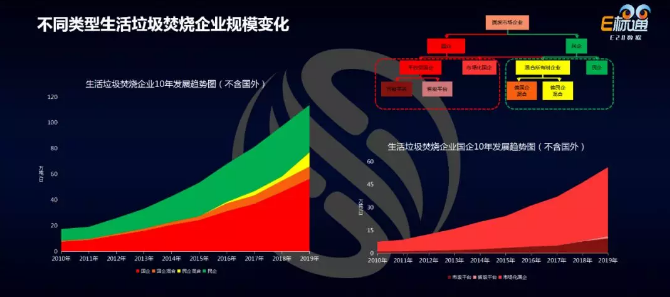

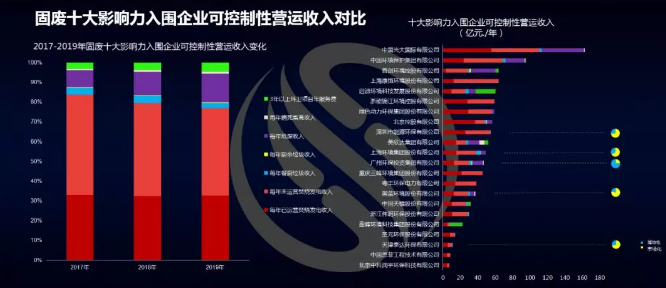

这些企业我们把他们贴上标签,在分析生活垃圾焚烧企业的十年发展中(见左图),我们看到这样的局面:纯民企还不错,来自于我们垃圾焚烧的利润好于污水。主要原因在于垃圾焚烧发电的利润比较好,尤其下手比较早的,所以在资本变化之中,他的抵抗力比较强,受冲击相对较小,如果对应看水的领域是惨不忍睹的。民企在垃圾焚烧领域的规模大概保持在25%左右,还有国企参股民企,即民企的实际控制人是民营企业的(民企混合),这个比例是上升的。另外的浅红色就是已经转移到国企来控股的(国企混合),比如发言的启迪环境;还有纯国企,纯国企依然是我们的主力军,国企在重资产运营中有天生的优势。

我们再看垃圾焚烧领域国企的变化,右边(见右下图)是把左侧的纯红色的下面那部分又拆成了市级平台、省级平台和市场化国企,2019年,在垃圾焚烧领域又多了一个竞争者——省级平台公司,他们也是要通过招投标获得项目的。

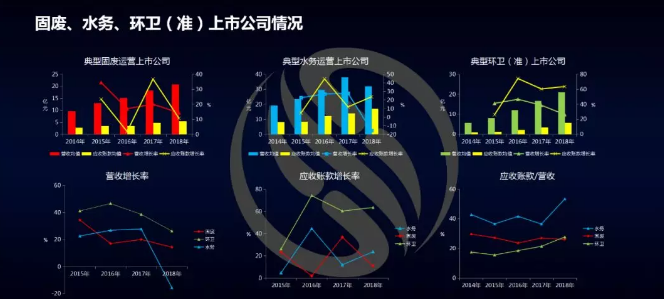

这是我们通过上市公司的(只有上市公司财务数据是公开的,大部分是截止到2018年报)财务数据进行分析的。财务指标这块,营收还是在增长的,应收账款的均值也是在增长的,无论是固废、水还是环卫(见左上图、中上图和右上图)。环卫我们去掉了中联和龙马,因为这两家设备营销占了很大的比例,我们更关心的是侨银和玉禾田。营收的增长率因为受到PPP退潮的影响水务行业增长率大幅降低;固废行业和环卫行业相比,环卫增长速度更高,固废还在增长中,只是增长率有所下降(见左下图)。应收账款的增长率,环卫行业偏高,2018年偏高,固废行业2018年还不错(见中下图)。我们又把这两个数字比了一下,即应收账款除以营收,即考虑规模的释放的前提下再看应收账款的增长率,水务仍然是最高的(见右下图)。这至少从一个角度解释了为什么2018到2019年期间水务行业的国jin民tui的影响非常大——应收账款是其中一个原因。

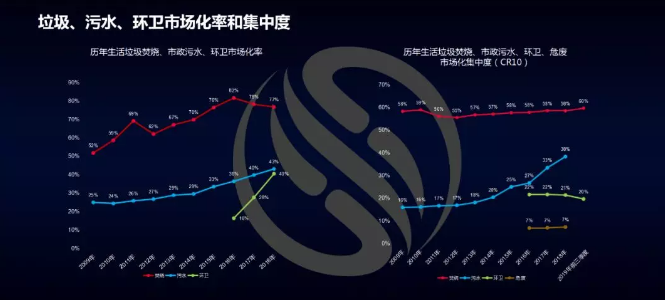

我们看一下市场化率和集中度,环卫市场化率速度非常快,三年之内已经从16%到40%,快追上污水行业了。当然比不上垃圾焚烧,垃圾焚烧从大规模释放开始就是特许经营的时代,这个数字一直保持非常高的比例,这跟他的专业性和市场惯例有很大的关系。在这种情况下的垃圾焚烧市场集中度也是得益于其一开始就非常高的市场化比例,所以他的行业集中度是最高的。如果不是固废十大影响力入围企业,很难从政府拿到垃圾焚烧项目,因为太敏感,政府一定会选择有成熟业绩的企业或者是前十几名的企业。污水的市场化程度,在经过2018到2019年的PPP以及资本收涨之后大幅提高,因为有很多兼并发生。环卫市场集中度是下降的,因为进入门槛比较低,大约有12000家,每年还有新增的企业进入环卫领域,他们拉低了市场集中度。危废领域一直维持不动。

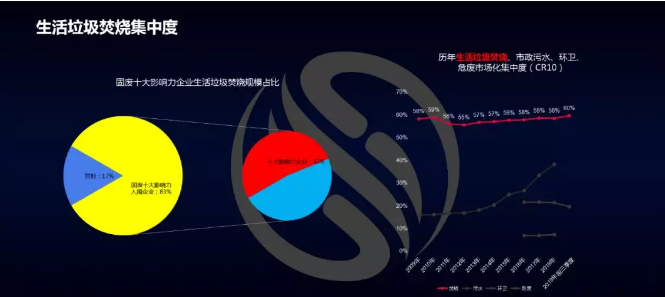

我们的固废十大影响力生活垃圾的焚烧占比很大,固废十大影响力入围企业拿到生活垃圾焚烧项目的83%,其中固废十大影响力企业拿到43%,强者恒强,非常明显。

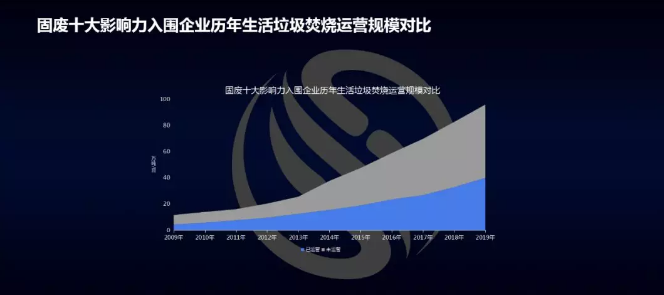

这是投运的规模,我们可以看到2019年以后已运营的项目已经接近未运营的项目,企业的营收、收入比例、现金流会等会大大改善。为我们企业在未来拓展其他业务提供了很大的支持,这是一个行业好的现象。

编辑: 赵凡

目前在中国科学院生态环境研究中心攻读博士学位,此前分别在武汉大学和北京大学光华管理学院获得理学学士和工商管理硕士学位。

现任E20环境平台执行合伙人和E20研究院执行院长,北京易二零环境股份有限公司总经理,湖南大学兼职教授,华北水利水电大学管理与经济学院客座教授,中科院生态环境研究中心硕士生校外导师,天津大学特聘讲师,并兼任北京大学环境学院E20联合研究院副院长,国家发改委和财政部PPP双库的定向邀请专家,世界银行和亚洲开发银行注册专家(基础设施与PPP方向)、国家绿色发展基金股份有限公司专家咨询委员会专家库专家、巴塞尔公约亚太区域中心化学品和废物环境管理智库专家、中国环保产业研究院特聘专家、中国环保产业协会环保产业政策与集聚区专业委员会委员、中国城市环境卫生协会垃圾焚烧专家委员会委员。住建部指导《城乡建设》杂志编委、《环境卫生工程》杂志编委、财政部指导《政府采购与PPP评论》杂志编委,并担任上海城投、中建环能等上市公司独立董事。

在PPP专业领域,薛涛现任清华PPP研究中心投融资专业委员会专家委员、全国工商联环境商会PPP专委会秘书长、中国PPP咨询机构论坛第一届理事会副秘书长、生态环境部环境规划院PPP中心专家委员会委员、国家发改委国合中心PPP专家库成员、中国青年创业导师、中央财经大学政信研究院智库成员、中国城投网特聘专家等。

20世纪90年代初期,薛涛在中国通用技术集团负责世界银行在中国的市政环境基础设施项目管理,其后在该领域积累了十二年的环境领域PPP咨询及五年市场战略咨询经验,曾为美国通用电气等多家国内外上市公司提供咨询服务,对环境领域的投融资、产业发展和市场竞合格局有着深刻理解;2014年初加入E20研究院并兼任清华大学环保产业研究中心副主任,着力于环境产业与政策研究、PPP以及企业市场战略指导等方向。