受大环境影响,近两年,环保企业增长难、业绩下滑等现象越来越显现,基于此,针对企业如何保持良好增长的话题,也被广泛关注和讨论。

本文为读者投稿,此前公号发布了作者从财务指标角度对159家上市环保公司的经营状况进行简要分析的文章,文中总结了在当前背景下,还能保持逆势增长的企业具有的几大特征。本文为针对其中的代表性企业之一——“浙江伟明环保股份有限公司”的具体分析。基于环保领域碎片化的特点,虽然仅从某一侧面的指标来筛选和分析,容易营造“关公战秦琼”式错乱感的风险。但作者以管窥豹,或能为行业带来一定启发和思考。对于此文章的分析有不同见解欢迎留言讨论或与作者(见文末邮箱)详谈交流。

前言:

环保行业史上很少像今天这样,企业的处境如此艰难。大部分企业深陷泥沼、挣扎求生,有的甚至黯然退场。159家上市环保公司中,能保持与5年前相比,营收和利润能稳定增长的市场化公司,仅有23%。残酷的市场摆在企业面前,稍有不慎就可能很快“出局”。

在残酷的竞争中,要摒弃一切泡沫、情怀和虚荣,回归企业经营的本质。

往往正确的选择比盲目努力更重要,底层的逻辑比敏锐的嗅觉更可靠!

在环保行业日益严峻的市场环境下,哪些企业能够脱颖而出,实现逆势增长?本期为优秀公司分析的第二家“浙江伟明环保股份有限公司”(以下简称“伟明环保”)。希望深入剖析的这些增长先锋的成功秘诀,能给您一些参考。

伟明环保公司分析的核心观点:

公司从事固废、装备制造、新能源材料业务,具备市场竞争的核心价值创造能力

公司增长主要源于自身利润的再投资

公司有着高于同行的ROE水平,但近年存在下滑趋势,公司应巩固其产品、服务竞争力

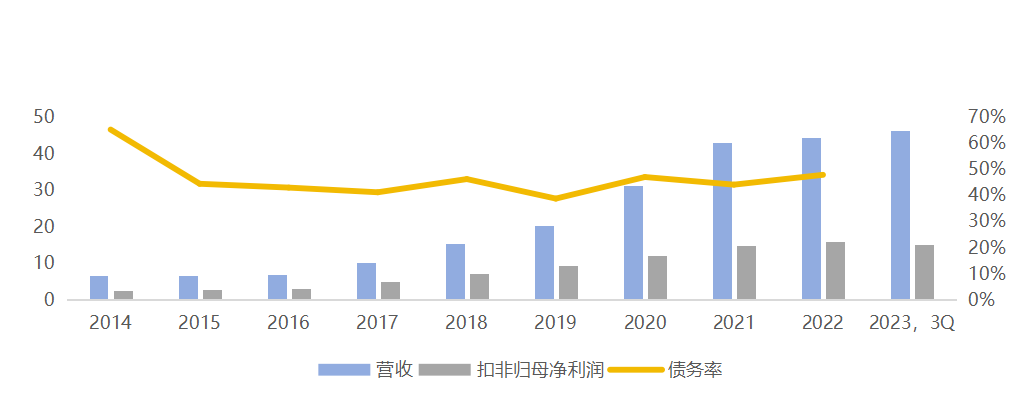

伟明环保主要从事固废处理、装备制造、新能源材料三大业务,收入来源主要以特许经营模式,提供垃圾处理服务、售电、销售垃圾处理成套设备并提供相应服务等。近年来公司营业总收入、扣非归母净利润等保持持续稳定增长(详见图1)。

图1:伟明环保营业总收入、扣非归母净利润、债务率等情况(单位:亿元)

公司具有一定的技术实力和竞争能力,快速增长主要来源于内生式的利润再投资,利润率较高,其增长模式可持续性较强,经营管理成本控制较好,但可能出现成本管控过于严格而影响公司战略发展的问题。

公司年报较为透明,未见美化报表的情况。

详细情况分析如下:

一、拥有较成熟的技术能力,支撑公司的市场竞争

公司拥有行业领先的成套装备技术能力,包括垃圾焚烧炉排及烟气处理系统等核心设备的研、产、销核心能力,成功应用于生活垃圾焚烧项目已逾 20 年,并储备了丰富的自主知识产权,形成专利技术和软件著作权约 210 项。

二、新业务所需能力为已有能力,新业务的风险相对较小

公司新扩展的装备、新材料业务所需核心技术能力,是在原垃圾焚烧技术能力基础上的延展,原有能力可复制、沿用性好,可很大程度降低新业务的风险。新业务增长迅速,营收与利润占比快速提升。

三、公司收入确定性较高,业务转型改善了未来营收及利润水平

公司业务覆盖城市生活垃圾焚烧发电行业全产业链,在运垃圾焚烧处理量 664.45 万吨(2021年),占全国垃圾焚烧处理量的3.7%。公司在长三角等东部沿海发达地区拥有较高市场份额,其中占浙江省城市生活垃圾焚烧发电量的35.91%。

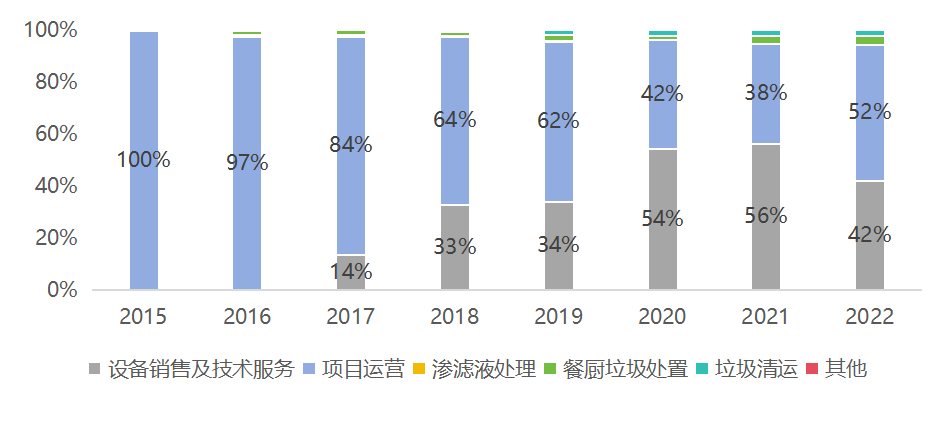

公司主要以特许经营模式从事城市生活垃圾焚烧发电、餐厨、污泥等垃圾处理项目运营业务,投资、建设、运营经验丰富,成本管控能力强,收入稳定性高。自2017年开始,公司改善业务结构,开展自主研发制造销售装备、一体化运营新材料等业务,该类业务营收占比由14%(2017)增长到42%(2022),业务结构的改变将有利于提升公司未来营收和利润水平,详见图2。

图2:伟明环保主营业务构成

四、公司快速增长主要为内生式增长

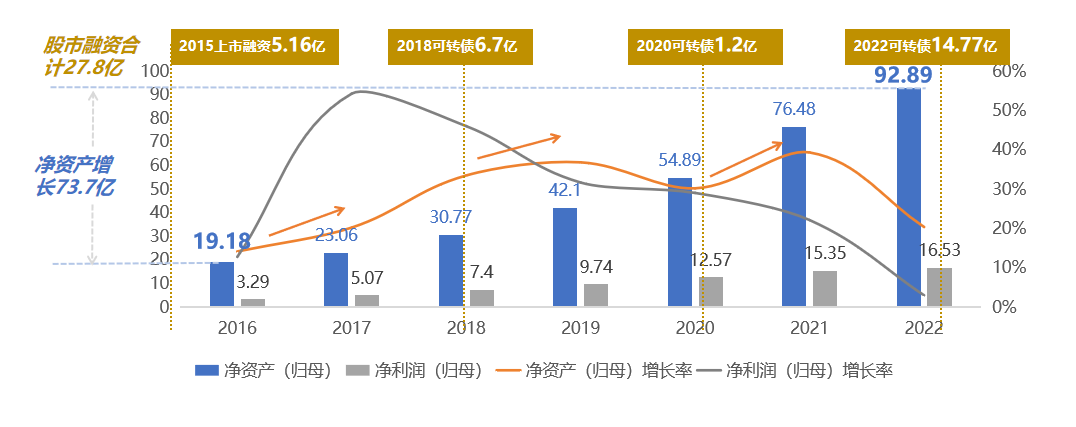

公司增长主要来源于自身利润的再投资。2015年上市至2022年,净资产总计增长73.7亿,净资产增长源于股权融资部分为27.8亿(占比37.8%),源于企业盈利带来的净资产增长为45.9亿(占比62.2%),详见图3。

图3:伟明环保净资产、净利润、股权融资情况

公司有着高于同行的ROE,利润的现金含量较高,得以支撑公司通过内生性支撑可持续的高速增长。考虑固定资产、无形资产等折旧摊销与投融资差额等项基本抵消情况,简便对比累计经营活动产生的现金流量净额略大于扣非净利润合计,且公司研发投入全部费用化,定性判断其利润现金含量较高,详见表1。

表1:伟明环保净利润与现金流量净额累计值对比(单位:亿元)

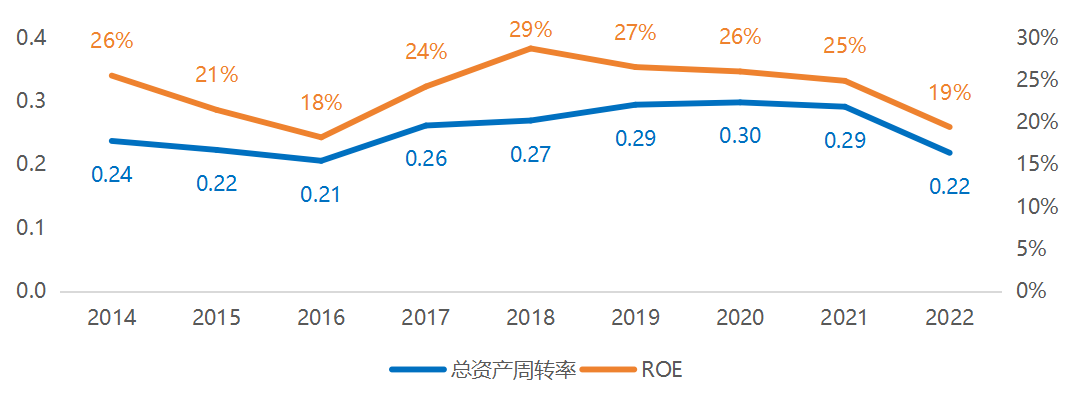

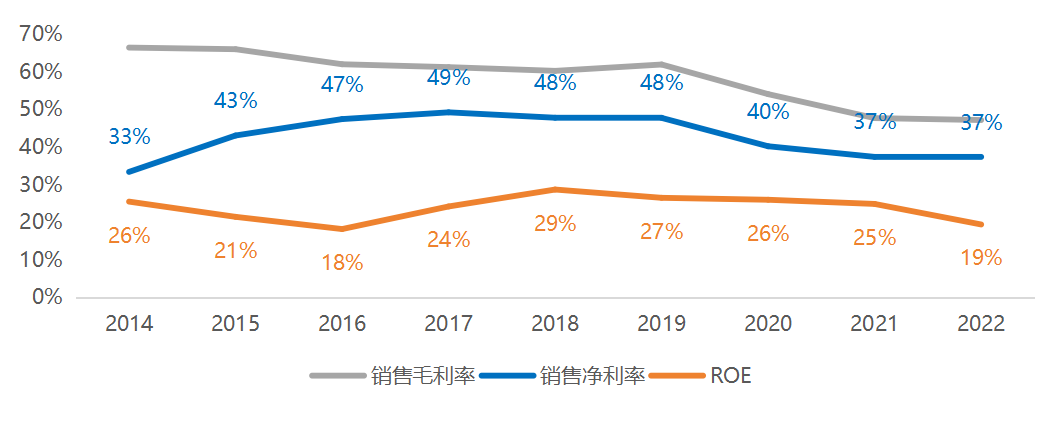

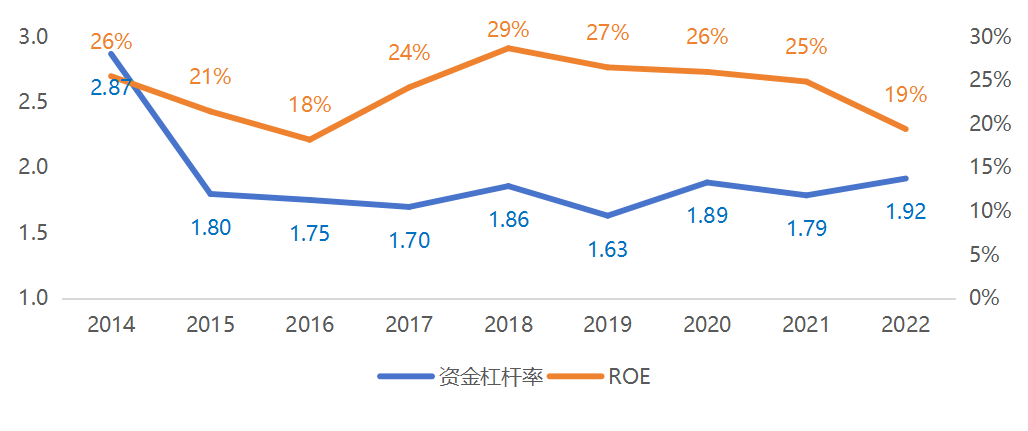

公司的ROE长期较高,用杜邦分析法分析可以看出,高ROE主要得益于较高的利润率,详见图4-图6。

图4:总资产周转率不高

图5:销售毛利率和净利率高,但有下降趋势

图6:资金杠杆水平不高

较高的利润率是由公司的技术、产品、运营、品牌等所构筑的竞争力所支撑的。近年ROE有逐年下降趋势,原因可能来自近年扩张并购项目质量标准不如过往资产质量(2022年并入盛运环保和国源环境部分资产),另外设备销售及技术服务的毛利近年下降较快,可能是产品或服务的竞争力下降导致。

五、公司有较强的经营管理成本控制能力

近年来四项费用率保持稳定且不高,说明公司经营管理成本控制较好。但可能出现成本管控过于严格而影响公司战略发展问题。

公司研发投入水平不高、销售费用投入不足。公司从垃圾焚烧投资运营商转型为投资运营+专有设备+新材料协同发展,但研发投入水平并未随转型而提升,销售费用反而下降。

公司研发投入和销售费用的绝对额和占比均不高,研发投入与净利润比值保持在3%-5%,销售费用与净利润比值保持在1%-2%,两项费用在营收占的比就更低了。较低的销售费用占比,说明公司产品的竞争力较强,但较低的研发投入可能会影响公司未来的长期竞争力。虽然目前公司毛利率、净利率还保持在较高位置,但已经呈现逐年下滑趋势,公司应巩固产品、服务的竞争力,巩固、加深护城河。

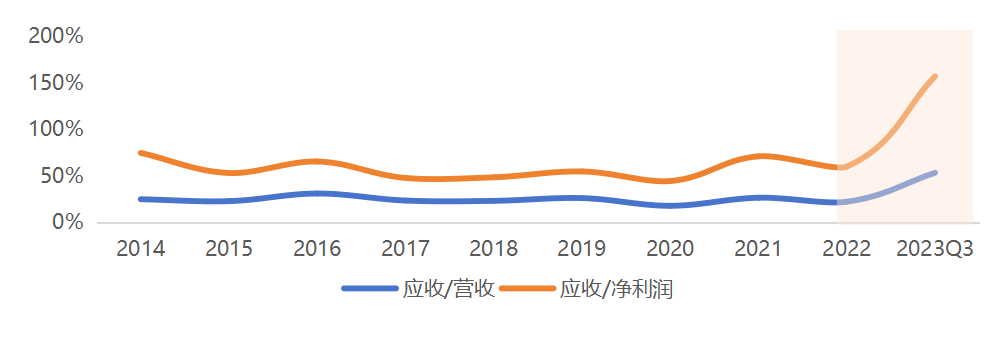

六、公司应收账款总体可控,但近期增速较快

应收账款与营收比值稳定,总体可控。2023年三季度应收账款额度及相关比例大幅增加,详见图7,且应收账款周转天数近两年增加较快,应收账期从63天(2020年)快速增加到100天(2023年Q3)。应收账款情况的变化值得警惕。需关注公司是否存在为增长而增长的项目投资冒进(其收购国源、盛运目前看回报不如公司原资产回报率)。

图7:伟明环保应收、营收、净利润比值情况

综上,公司总体看是一家直接价值创造型公司,而非套利型公司,具备市场竞争的价值创造核心能力,包括技术和经营。“时人莫小池中水,浅处无妨有卧龙”,环保行业受多重波及,近年来环保企业整体出现下滑迹象,能在行业中始终坚挺的不多,伟明环保是在逆势中增长的环保企业之一。

公司增长的主要来源为内生式的利润再投资,其增长较快,增长模式可持续性较强,公司的转型进一步提高了公司未来的营收和利润水平,增加了收入的确定性。

考虑其研发投入较少,这可能将影响公司未来的长期竞争力。应持续加强研发投入,巩固公司高利润的基础。资产周转率较低,同时销售费用率很低,可加强销售,提升资产周转率,进一步提升ROE,需关注公司近期应收账款的变化。

一家之言,不妥之处,欢迎批评指正和探讨。如有意见建议,或者希望分析业内其他公司,可邮件反馈到haizhetou888@qq.com,并请属实名。

编辑:李丹

版权声明:

凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。

媒体合作请联系:李女士 010-88480317