报告要点

收入利润表:固废、监测&检测行业正增长

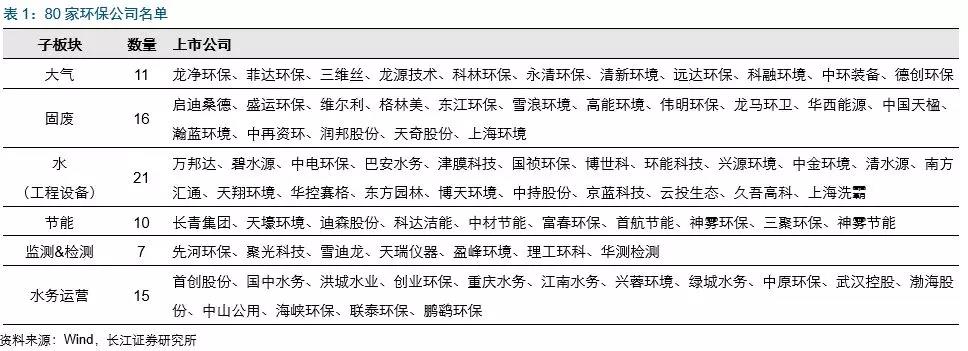

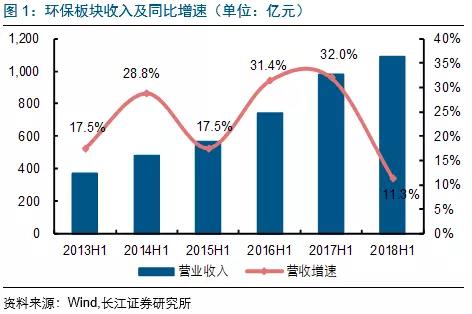

2018H1营收1,086亿,同比增11.3%;扣非归母净利95.7亿,同比降16.5%;毛利率同比降0.3pct至29.2%。扣非归母净利增速排序为固废(25.7%)、监测&检测(14.1%)、水(工程设备)(5.7%)、水务运营(-11.3%)、大气(-19.6%)、节能(-82%)。2018Q2板块营收604亿,同比增7.8%;扣非归母净利63.9亿,同比降12.3%;毛利率同比降0.6pct至29.5%。

资产负债表:PPP推升负债率,回款压力向上游传导

2018H1环保板块资产负债率同比提升3pct至56%,由于PPP投资带动工程等模式推行,环保板块负债率有所提升。2018H1环保板块应收/营收的比例提升至96%,同比提升12pct,主要受到今年地方财政吃紧的影响;而应收/应付的比例不断下滑,截至2018H1为121%,同比下滑5pct,主要是PPP模式下,工程公司作为总包商,对于上游应付账款掌控力维持高位(亦或是资金偿还压力较大),通过延长应付账款账期来改善现金流情况。

现金流量表:回款压力加大,投资增速放缓

2018H1的经营现金流净额为-62亿元(去年同期为-38亿元),销售商品收到现金/营收比率为85.3%,同比增1.3pct,而2018Q2该比率同比降3pct至78%,回款压力加大。2018H1投资现金流净额为-349亿元(去年同期为-279亿元),筹资现金流净额为223亿元(去年同期为173亿元)。2018Q2板块投资现金流净额为-145亿(去年同期-172亿),投资增速放缓;融资现金流净额约为97亿,仅比去年同期高2亿(去年同期约为95亿),信用扩张受限。

机构持仓:机构历史低配,持仓聚焦龙头

2018H1基金持股总市值约为252亿元,占公司流通市值3.0%,处于历史底部,持仓占基金规模1.2%,同比降1pct;募基金配置较多的股票有东方园林(24.8亿元)、碧水源(24.2亿元)、华测检测(19.5亿元)、东江环保(15.4亿元)、聚光科技(14.2亿元)、格林美(11.2亿元)、三聚环保(10.4亿元)等公司。

投资策略:重视现金流资产,关注信用宽松

环保板块PE(TTM)已从2018年初35.7x降至当前24.3x,多数标的历史估值低位;但部分板块出现业绩增速放缓甚至负增长情况,估值安全边际有待观察。重视以危废为代表To-B现金流资产,近期江苏国企汇鸿集团溢价19%入股东江环保,治理结构有待改善持续跟踪,同时关注信用宽松带来边际影响。

风险提示: 信用继续收紧的风险。

报告正文

投资驱动模式逆风,现金流持续恶化

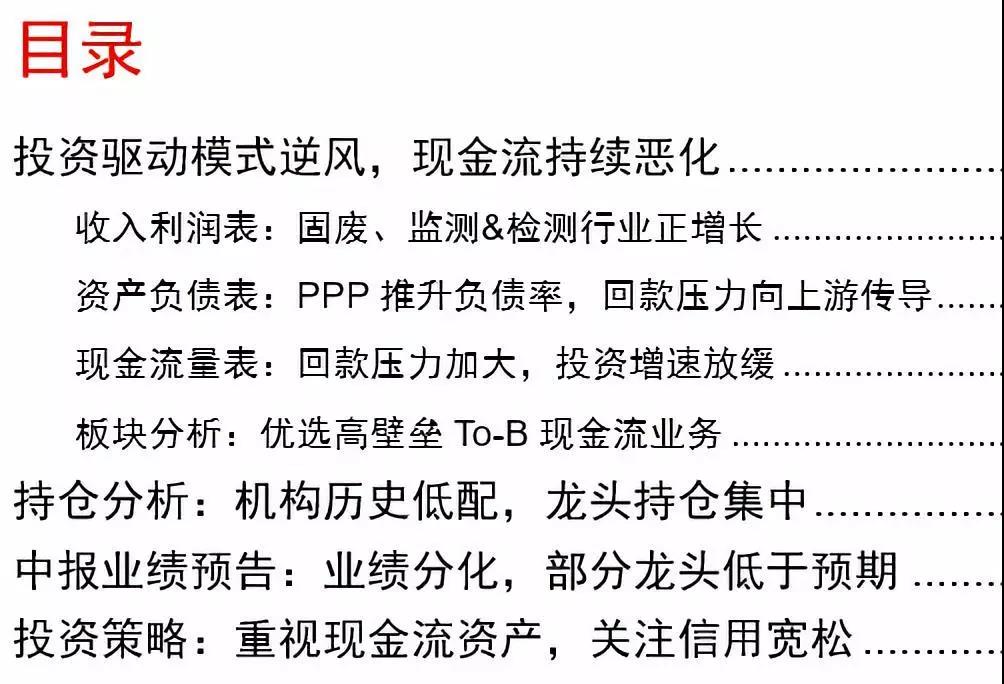

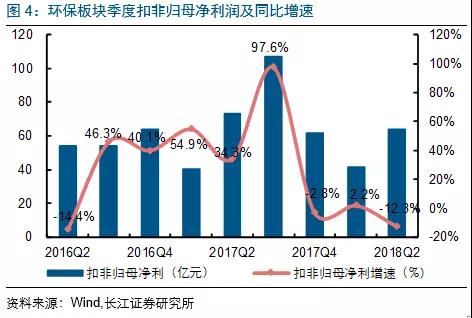

环保板块上市公司2018年中报均已披露完毕,我们选取80家公司,包括大气(11家)、固废(16家)、水(工程设备,21)、节能(10家)、监测&检测(7家)和水务运营(15家)六个细分板块进行分析。

收入利润表:固废、监测&检测行业正增长

2018H1环保板块营收1,086亿元,同比增11.3%;归母净利105.8亿元,同比降15.1%;扣非归母净利95.7亿元,同比降16.5%;毛利率同比下滑0.3pct至29.2%。营收增速排序分别为固废(31.9%)、水(工程设备)(29.3%)、检测&监测(27.7%)、水务运营(13.6%)、大气(0.2%)及节能(-21.1%)。扣非归母净利增速排序为固废(25.7%)、监测&检测(14.1%)、水(工程设备)(5.7%)、水务运营(-11.3%)、大气(-19.6%)、节能(-82%)(节能环保下滑较快,主要受神雾环保、神雾节能、*st凯迪的影响,剔除后节能板块扣非归母净利润增速为-12.1%,环保行业扣非归母净利润增速为0.5%)。

2018Q2环保板块营收604亿元,同比增7.8%;归母净利润69亿元,同比减11.2%;扣非归母净利63.9亿元,同比降12.3%;毛利率同比降0.6pct至29.5%。营收增速排序分别为固废(31.5%)、检测&监测(29.9%)、水(工程设备)(11.8%)、水务运营(10%)、大气(-3.5%)及节能(-20.7%);扣非归母净利增速排序为监测&检测(24.3%)、固废(15.8%)、水(工程设备)(0.7%)、水务运营(-9.9%)、大气(-23.2%)及节能(-55.1%)。

2018H1环保板块期间费用累计支出约183.8亿元,同比增25%,期间费用率增1.9pct至16.9%。费用率方面,销售费用率2.8%,同比增0.2pct;管理费用率9.3%,同比增0.8pct;财务费用率4.9%,同比增1pct。2018H1期间费用率在同比抬升一方面与营收总体增速放缓有关,另一方面与融资成本提升导致财务费用率提升较快有关。

2018H1各板块期间费用增速排序分别为:水(工程设备)(43.8亿,同比增41.4%)、节能(31.1亿,同比增26.5%)、固废(43.7亿,同比增25.4%)、监测&检测(17.6亿,同比增21.7%)、大气(18.1亿,同比增14.1%)及水务运营(29.4亿,同比增11.9%)板块。

编辑:程彩云

版权声明:

凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。

媒体合作请联系:李女士 010-88480317